4-НДФЛ: что это такое и кто сдает? Налоговая декларация

Декларация формы 4-НДФЛ используется предпринимателями, которые находятся на общей системе налогообложения. Данная форма предполагает сдачу декларации о потенциальном доходе.

Общая система налогообложения для ИП

В некоторых случаях предприниматели предпочитают не переходить на специальные режимы налогообложения, а остаются на общей системе.

При этом режиме в основном платят два налога: с дохода и НДС.

Налог с дохода у ИП предполагает выплату НДФЛ. Этот налог рассчитывается как произведение разницы полученного дохода, налоговых вычетов и авансовых платежей на налоговую ставку.

ИП может уменьшить все доходы на издержки, полученные в результате осуществления предпринимательской деятельности, в случае, если они подтверждаются документально. Если же нет документального подтверждения, то ИП может сократить свой доход на потенциальные 20% расходов.

Предприниматель на общей системе налогообложения подает декларацию по рассматриваемой форме единожды. Он может ее сдать повторно в случае, если предполагаемый доход резко (до 50%) изменился.

Кто сдает налоговую декларацию

Декларация по рассматриваемой форме сдается в том случае, если предприниматель начинает свою деятельность в общей системе налогообложения. Он должен заявить о своем потенциальном доходе, который, как он считает, может получить.

Для тех ИП, которые осуществляли свою деятельность, сдавая декларацию формы 3-НДФЛ, налоговая инспекция рассчитывает авансовые платежи исходя из этой декларации за прошлый год.

Кто сдает 4-НДФЛ еще? Помимо ИП, данную декларацию должны сдавать лица, осуществляющие нотариальную или адвокатскую деятельность.

В случае если ИП, нотариус, адвокат, юрист, осуществляющие частную практику, используют упрощенную или патентную систему налогообложения, то подавать декларацию 4 формы не нужно. Но если происходит совмещение налоговых систем, то необходимо.

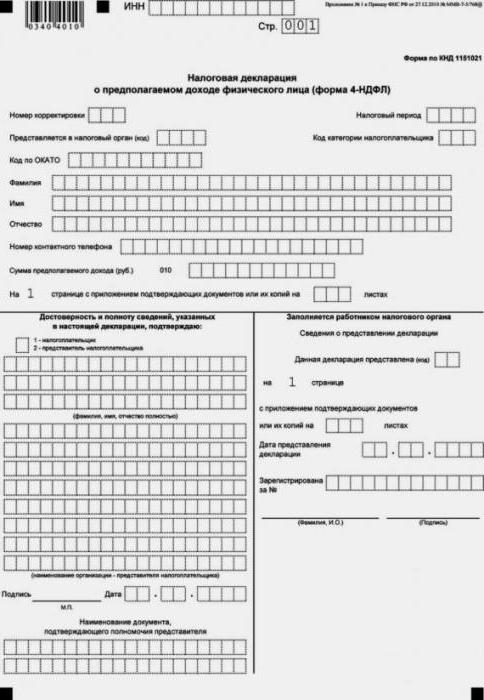

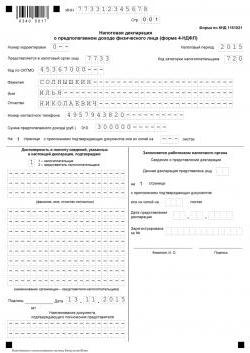

Бланк 4-НДФЛ

Бланк декларации был утвержден в ФНС Приказом. Официальный документ, действующий на текущую дату, рекомендуется найти на сайте ФНС. При скачивании официальных документов с использованием поисковых систем, всегда существует опасность попасть на более старую версию, которую не примут, и это создаст дополнительные трудности для предпринимателя.

Бланк декларации представляет собой всего лишь один лист.

Сроки сдачи декларации

Срок сдачи не является строго фиксированным. Он определяется таким образом: по прошествии 5 суток по истечении месяца получения ИП первого дохода.

Потенциальный доход обычно определяют по первому полученному доходу, но он может резко уменьшиться. В этом случае следует сдать уточненную налоговую декларацию, поскольку это сократит величину авансовых платежей.

Таким образом, для 4-НДФЛ сроки сдачи четко не привязаны к конкретной дате для всех предпринимателей, а устанавливаются отдельно для каждого ИП.

Для тех ИП, которые достаточно давно осуществляют предпринимательскую деятельность, сроки сдачи данной декларации при необходимости совпадают со сроками сдачи декларации по форме 3-НДФЛ. Обязательной сдачи данной декларации при сдаче 3-НДФЛ нет.

Последствия несдачи декларации

За любой документ, не сданный вовремя в ИФНС, полагаются штрафные санкции. Не стала исключением и декларация рассматриваемой формы. Здесь предполагается относительно невысокий штраф. Его величина составляет всего 200 рублей.

Подача декларации в ИФНС

В принципе, способы подачи 4-НДФЛ в ИФНС ничем не отличаются от подачи любых других деклараций. Всего существует 3 способа:

- Прийти в ИФНС самому и подать ее, отстояв электронную очередь в соответствующее окно. Либо, если нет возможности посещения ИФНС, можно послать своего представителя с доверенностью, заверенной у нотариуса.

- Можно послать декларацию почтой заказным или ценным письмом, сделав обязательно опись вложения, подав предварительно заявку на сайте ФНС.

- Помимо этого, декларация может быть подана в электронном виде на сайте ФНС или через соответствующего оператора.

Заполняем декларацию

Заполняем декларацию

В целом правила оформления рассматриваемой формы декларации не отличаются от других форм. Заполнение 4-НДФЛ осуществляется черными или синими чернилами при ручном заполнении. Если же заполнение осуществляется на компьютере без использования специальной программы, то выравнивание чисел производят по правому краю. Клетки не оставляются пустыми, при наличии таковых в них необходимо проставить прочерк. Исправления в декларации не допускаются. Лучше листы не скреплять степлером, хотя на данное требование во многих случаях смотрят сквозь пальцы.

В отличие от многих других налоговых форм декларация 4-НДФЛ включает в себя только один лист.

Порядок заполнения следующий:

- в самом верху листа ставим ИНН ИП;

- номер корректировки при первой подаче равен 0, при последующих увеличивается на единицу, при этом нужно ставить номер в одной клеточке с прочеркиванием знаком "-" в последующих клеточках, относящихся к корректировке;

- в месте, предназначенном для проставления налогового периода, ставим год, в который был получен первый доход;

- прописываем код налогоплательщика (720 для ИП) и код налоговой инспекции;

- указываем код ОКТМО по месту регистрации ИП;

- далее указываем идентифицирующие ИП данные: ФИО полностью, телефон для контактов;

- в строке, имеющей код 010, проставляем сумму предполагаемого дохода, при этом никаких дополнительных документов, подтверждающих сумму потенциального дохода прикладывать не нужно (сумма указывается в полных рублях);

- в случае наличия доверенности на представителя относим ее к приложениям, к которым могут быть отнесены и другие документы, которые разъясняют данную декларацию, проставляем их число в специальных клеточках, предназначенных для этих целей;

- при заполнении во всех свободных клеточках ставим прочерки.

Образец 4-НДФЛ приведен на рисунке.

После того как декларация будет заполнена, предприниматель или лицо, которому выдана доверенность на представление интересов конкретного ИП в ИФНС, заполняют нижнюю левую часть декларации. В случае если декларацию будет сдавать сам ИП, он ставит 1 и личную подпись, указывая дату подписания. В ином случае проставляется цифра 2, указывается идентифицирующая лицо с доверенностью информация, включающая его ФИО, документ, который подтверждает его полномочия, включая вид и количество листов; заверяется также, как и ИП, личной подписью и проставлением даты подписания.

В случае если представителем ИП является юридическое лицо, то вместо ФИО проставляется название организации согласно выписки из ЕГРЮЛ, подпись заверяется печатью или проставляется цифровая подпись (при отсутствии печати и наличии прописанной в Уставе возможности заверения документов при помощи цифровой подписи).

Справа внизу находится поле, которое предприниматель не заполняет. Он его оставляет пустым для заполнения сотрудниками ИФНС, которые будут принимать декларацию.

Основные отличия деклараций по формам 3-НДФЛ и 4-НДФЛ

Вторая декларация подается только на потенциально ожидаемый доход, декларация по форме 3-НДФЛ сдается на реально полученный доход.

Форму 4 нужно сдавать ИП, адвокатам и нотариусам, а форму 3 - всем лицам, получившим в отчетном году доходы.

Декларация 3-НДФЛ подается не только для расчета налогов, но и для получения различных вычетов: имущественных или социальных. Декларация 4 формы сдается с целью расчета авансовых платежей.

При необходимости осуществления расчетов по предоставленной информации подают сразу две декларации.

В случае одновременного предоставления двух деклараций и отличии предполагаемого дохода от реального за прошлый год более чем на 50%, расчет авансовых платежей может произвести налоговый инспектор.

Сроки оплаты авансовых платежей

Первый авансовый платеж оплачивается за первые полгода до 15 июля. Величина составляет половину от авансовых платежей, подлежащих уплате в течение календарного года.

Следующие авансовые платежи платятся по 1/4 не позднее 15 октября и 15 января соответственно текущего и следующего года.

В заключение

Таким образом, декларация по форме 4-НДФЛ обязательно должна подаваться ИП при начале его деятельности не позднее 5-го дня следующего месяца за получением первого дохода. В декларации указывают тот доход, который будет предположительно получен. Этот доход рассчитывается за минусом расходов. Налоговая служба предпочитает, чтобы 4-ую форму декларации подавали все ИП, находящиеся на общей системе налогообложения. Однако для подающих декларацию формы 3-НДФЛ декларация 4-ой формы является добровольной. Помимо ИП 4-ую форму декларации должны сдавать лица, оказывающие частные услуги, как правило, юридической направленности.

Похожие статьи

- Многодетные матери: статус, пособия, льготы, права

- Сколько НДФЛ процентов: размер, таблица и особенности расчета

- Стандартные налоговые вычеты на детей. Как высчитать налоговые вычеты на детей?

- Какой штраф за непредоставление налоговой декларации в срок?

- Бухгалтерские проводки по процентам по займу

- Материальная помощь: заявление, размер, выплата и налогообложение

- Общая система налогообложения для российских предприятий